-

Argentina(8) Mexico(6) Brazil(2) United States(2) Colombia(1) Peru(1)

-

Gold Member

Gold Member

Inflation in Argentina and the Effect on Business

As the second-largest country in Latin America, it presents an attractive business investment opportunity, even if inflation in Argentina is something some people worry about. Foreign investors are particularly interested in its natural resources like mining, agribusiness, renewable energy, plus oil and gas production. It boasts a highly skilled workforce, a well-educated middle class, and a thriving entrepreneurial community that could facilitate exponential growth if consistently managed. However, the continued escalation of inflation in Argentina poses significant challenges for businesses. Its inflation rate is back over 100 percent for the first time in 30 years. This soaring inflation rate is second only to Venezuela in Latin America. This article will examine the reasons behind the soaring inflation rates in Argentina and the consequent impact on conducting business within the nation.

Comercio electrónico en México creció 23% en 2022

El comercio electrónico minorista en México creció 23% durante el 2022. Las ventas del sector retail alcanzaron un valor de 528,000 millones de pesos en el año que recién terminó, de acuerdo con el Estudio de Venta Online 2023 de la Asociación Mexicana de Venta Online (AMVO). Por qué es importante. Pese a un entorno macroeconómico complejo, marcado por la inflación y la volatilidad en los mercados, el comercio electrónico minorista creció a doble dígito en México y alcanzó a 63 millones de consumidores, casi la mitad de la población mexicana. Las ventas digitales minoristas han triplicado el valor que tenían en 2019 cuando alcanzaron los 184,000 millones de pesos. Esto coloca a México entre los cinco primeros países con mayor crecimiento del comercio electrónico en el mundo, después de Indonesia, Filipinas y la India, y por encima de Malasia, Brasil, Estados Unidos y Japón. México supera también a países como España, Japón y Alemania en lo que respecta a la cuota de mercado que representan las ventas digitales dentro del sector retail en general. Pese a estas cifras, el comercio electrónico minorista en México desaceleró por segundo año consecutivo. Después de haber crecido 81% en 2020, a causa de los efectos de la pandemia de Covid-19, las ventas digitales crecieron 27% en 2021 y 23% en 2022. El estudio de uno de los lobbys del comercio electrónico en México se realiza usando los reportes consolidados de empresas participantes, reportes directos y públicos sobre facturación de ventas durante 2022, entrevistas a profundidad con directivos de empresas y proveedores del ecosistema, estimaciones internacionales sobre el valor del comercio electrónico minorista, datos abiertos de Banxico y Condusef y estimaciones sobre el valor de las ventas al menudeo. Perfil del comprador mexicano Los 63 millones de mexicanos que hicieron una compra a través del canal digital durante el 2022 tienen un perfil variopinto. Aunque hombres y mujeres comparten una cuota de 50% entre los compradores digitales, al hablar de la edad, cada vez más personas de entre 18 y 24 años realizan compras en línea, mientras que 76% de las personas entre 25 y 64 años también utilizó el comercio electrónico. El nivel socioeconómico alto (AB) se consolida como el que más uso hace de las compras digitales, con 30%, mientras que la clase media bajó 5 puntos porcentuales su participación en el ecommerce hasta 23% y los niveles bajos suman 18% de los compradores. El comprador digital mexicano vive en un hogar con un promedio de 3.6 miembros; 61% tiene hijos que viven con ellos; 73% tiene mascotas en casa y 59% practica algún deporte. 98% de quienes usan el comercio electrónico tiene acceso a internet en casa; 54% viajó a destinos nacionales en los 12 meses más recientes y 91% declaró al entretenimiento como la principal actividad que realiza en internet. La mayoría de los compradores mexicanos que hacen uso del canal digital prefieren ver y tocar el producto antes de comprarlo, al tiempo mantienen entre las razones para comprar vía electrónica la entrega a domicilio, el ahorro del tiempo del traslado a las tiendas físicas y la posibilidad de realizar la compra desde cualquier lugar. Ante el escenario de una posible recesión económica en Estados Unidos en algún momento de 2023 y frente a los despidos masivos de varias empresas de la industria tecnológica, como el gigante del comercio electrónico Amazon, Pierre Blaise, director ejecutivo de la AMVO, argumenta que el crecimiento del comercio electrónico en México estará apuntalado en los próximos tres años por el crecimiento en la penetración de internet, el comercio electrónico social (social commerce) y la inclusión de la base de la pirámide socioeconómica.

Argentina duplica su inflación anual: 94,8% en diciembre, la más alta en 30 años

La inflación en Argentina casi se duplicó en 2022 y cerró un 94,8% interanual, según difundió el Instituto Nacional de Estadísticas y Censos de Argentina, INDEC, trepando a una cifra inédita desde 1991. La inflación anual de Argentina alcanzó en diciembre su tasa más alta en más de 30 años, ya que los precios casi se duplicaron con respecto a 2021, según los datos oficiales que muestran cómo el alza va erosionando aún más el debilitado poder adquisitivo de los consumidores. En diciembre, los precios al consumo subieron un 5,1% intermensual, según el INDEC, mientras que la inflación en los 12 meses hasta diciembre alcanzó el 94,8%, una cifra no vista desde 1991. Argentina lucha contra una de las tasas de inflación más altas del mundo, ya que la escalada de precios obstaculiza el crecimiento y obliga a los comerciantes a actualizar constantemente las etiquetas de precios en los estantes. "La plata no alcanza, los sueldos no alcanzan, la inflación sigue subiendo y ya empezamos el año con aumentos en el boleto de colectivo, la ropa, los alimentos", comentó Griselda Melle, una trabajadora independiente, mientras hacía sus compras. Isaías Marini, economista de la consultora Econviews, apunta a la escasez de divisas como uno de esos factores. "La escasez de dólares (estadounidenses) puede traducirse en una mayor escalada de los dólares (del mercado) paralelo", dijo y agregó "que llevaría a una mayor inflación". La inflación acumulada a diciembre de 2022 tuvo como base el alto nivel de 2021, de 50,9 %, y se aceleró de forma notable -en noviembre último fue de 85,3 %- por el impacto de la guerra en Ucrania en los precios de los alimentos y energía.

Ecuador anuncia cierre exitoso de negociación del TLC con China

Las negociaciones duraron diez meses, desde febrero del 2022; y la firma se dará después de la formalización de las ofertas, la traducción y revisión jurídica. Tras diez meses y cuatro rondas de negociaciones Ecuador y China cerraron exitosamente conversaciones técnicas para firmar un Tratado de Libre Comercio (TLC). Así lo anunció este martes 3 de enero el presidente de la República, Guillermo Lasso, en sus redes sociales. “Buenas noticias para iniciar el 2023. La negociación del TLC entre China y Ecuador ha concluido exitosamente. Nuestras exportaciones tendrán acceso preferencial al mayor mercado del mundo, nuestras industrias podrán adquirir maquinaria e insumos a menores costos”, sostuvo el primer mandatario. China es uno de los países con los que Ecuador inició conversaciones en el 2022 para firmar acuerdos comerciales. En proceso de negociación también están Corea del Sur, México; y se explora iniciar conversaciones con Canadá. Mientras, se cerraron las negociaciones con Costa Rica. Tras este anuncio, se prevé que la firma del TLC se dará luego del cumplimiento de los respectivos procesos de formalización de las ofertas, la traducción y revisión jurídica, cuya fecha será anunciada por ambos gobiernos. En tanto, el Ministerio de Producción, Comercio Exterior, Inversiones y Pesca recordó que este acuerdo se inició con la hoja de ruta planteada por el presidente Lasso en la visita oficial a Pekín en febrero de 2022. Actualmente, el comercio conjunto entre Ecuador y China supera los $ 10.000 millones, que se fortalece y crece de manera continua. Hasta el primer semestre del 2022, la República Popular China se convirtió en el principal socio comercial no petrolero del Ecuador. La profundización y ampliación del comercio, gracias al acuerdo comercial traerá múltiples beneficios para ambos países. Este acuerdo, que según el régimen mejorará sustancialmente el acceso de la oferta exportable ecuatoriana a un mercado de más de 1.400 millones de consumidores, se centra en la reducción de aranceles que permitan el acceso a mercados e incluye además varias disciplinas como reglas de origen, mejora de procedimientos aduaneros y facilitación del comercio, defensa comercial, protocolos para medidas sanitarias y fitosanitarias, reducción de obstáculos técnicos al comercio, cooperación para la inversión, promoción del comercio electrónico, competencia, transparencia, solución de diferencias y cooperación económica. La entrada en vigencia de este acuerdo comercial permitirá obtener acceso preferencial para el 99 % de las exportaciones actuales de Ecuador a China, destacándose principalmente productos agrícolas y agroindustriales como el camarón, banano, rosas y flores, cacao, café, entre los principales, pero también abrirá las puertas de exportación de productos no tradicionales, como pitahaya, piña, mango, arándanos, quinua, alimentos procesados, frutas frescas y en conserva, y un elevado número de otros productos de la oferta agrícola y agroindustrial. El acuerdo comercial con China ha precautelado las sensibilidades en los sectores agrícola e industrial, estableciendo un importante número de exclusiones, particularmente en el ámbito de manufactura, así como plazos largos de desgravación. Por otro lado, el acceso sin aranceles de materias primas, insumos, herramientas y equipos reduce los costos de producción para la industria ecuatoriana y ofrecerá mayor variedad y calidad para los consumidores ecuatorianos.

Las monedas más devaluadas de América Latina en el 2022

El agresivo aumento de la tasa de interés en EE. UU. por parte de la FED ante la fuerte escalada de la inflación, y la búsqueda de los inversionistas en activos refugio ante los temores de una recesión mundial, fortalecieron al dólar en buena parte de 2022, especialmente en el tercer trimestre del año. En Colombia, incluso, el peso colombiano superó los $5.000 y entró en la cesta de monedas más devaluadas de la región. (Cómo identificar si tiene en su mano una moneda de $1.000 o un tesoro). Sin embargo, esa tendencia se moderó y si bien la divisa estadounidense continúa fuerte, las condiciones actuales han llevado a que la moneda extranjera ceda terreno y el dólar en Colombia se ubique en un precio cercano a $4.700, lejos de los $5.000 que alcanzó a registrar. "El futuro del tipo de cambio en Colombia seguirá dependiendo en gran medida de factores externos, como las perspectivas de inflación y tasas de interés en EE. UU. y la posible recesión global. A nivel local, la incertidumbre en materia económica, en particular la posibilidad de un marchitamiento temprano de la industria petrolera, están generando mayor incertidumbre al mercado y podrían impulsar la tasa de cambio a nuevos máximos históricos (por encima de $4.700) en los próximos meses", señaló un informe de Corficolombiana que explica la tendencia que podría tener el peso colombiano en medio del panorama actual. (El peso, pero mexicano, la tercera moneda más apreciada ante el dólar). Aunque la moneda colombiana registró una fuerte devaluación en lo corrido del año, el peso argentino la supera. Según cifras del índice LACI (Latam Currency Index), que mide el comportamiento de las monedas de LatAm frente al dólar, el peso colombiano cayó 14.31%, mientras que la moneda argentina cedió 41.14%. En la región, la tercera moneda más devaluada fue el peso chileno que perdió 2.46%. Al otro lado de la balanza En el otro extremo se encuentra el peso uruguayo que no solo fue el que más se revalorizó en la región sino uno de los que mejor comportamiento tuvo en la cesta de monedas del mundo. Una serie de alzas de tasa de interés, el auge de las exportaciones y la inversión extranjera ayudaron a que la moneda se disparara más del 14% en lo que va del año, convirtiéndola en la divisa con el mejor desempeño de América Latina. Sus ganancias superaron incluso las del real, que se benefició de la temprana lucha del banco central brasileño contra la inflación. (Las monedas más poderosas del mundo... y el dólar no lidera). La moneda de Uruguay también fue la cuarta mejor del mundo después del dram armenio, el afgani afgano y el lari georgiano, según datos compilados por Bloomberg. Entre las monedas que más se revaluaron en América Latina está el real brasileño, que subió 7.79%, seguida del peso mexicano y el sol peruano apreciación del 4.95% y 4.79% respectivamente.

Inflation in Latin America and how this will affect your business?

On the heels of a global pandemic, 2022 saw the outbreak of war in Ukraine, rising global inflation, and ongoing supply chain disruptions and fluctuations in commodity markets. While uncertainty reigns in the global economy, one thing seems certain: persistent inflation has hit the developing economies of Latin America hard. Across the region, inflation in Latin America went up nearly 9.8 percent in 2021, and will reach 11.2 percentage points by the end of 2022. The inflationary shocks these events caused were felt globally, but many, in fact most, Latin American countries saw their currencies depreciate at roughly the same time as global food prices have gone up. This has hit the region’s poor especially hard. As of June this year, 28 million people in Latin America and the Caribbean are experiencing moderate to acute food insecurity, a more than six-fold increase compared to the pre-Covid pandemic level of 4.3 million in early 2020, according to the World Food Programme. These statistics should be of concern to foreign entrepreneurs, companies and investors who are considering entering a Latin American market (like LLC formation in Chile, for example) or already hold vested interests in one or more countries in the region. Crucially, it must be noted that inflation in Latin America has not hit uniformly; some countries feel the effects more acutely, while others have done a good job weathering the storm. How well (or poorly) Latin American countries did in fighting inflation depended on two principal factors: 1) How assertive their central banks were in raising interest rates, and 2) How well a country’s monetary policies were in keeping their currency depreciation within manageable levels. Inflation in Latin America: How Latam currencies have fared in 2022 A recent study by the American Society/Council of the Americas (AS/COA) showed how the currencies of the six largest Latin American economies appreciated or depreciated in value against the US dollar this year. The following figures were currency value changes as of October 2022: Brazil real: +4.73% Mexican peso: +4.1% Peruvian sol: -2.16% Chilean peso: -16.15% Colombian peso: -18.06% Argentine peso: -46.17% With inflation in Latin America, there is a direct correlation between the relative strength of a national currency (or weakness, with Argentina being an extreme example) and the rate of inflation it has experienced this year. The weaker your currency, the more of that currency it costs to import goods and services, and the costlier it is for families to fill their grocery carts. Rate of inflation in Latin America’s six largest economies The same AS/COA report tracked the rate of inflation in the six biggest countries in Latin America. What follows are inflation rates as of October 2022: Argentina: 83% Chile: 12.8% Colombia: 12.2% Mexico: 8.4% Peru: 8.3% Brazil: 6.5% Brazil’s central bank took to fighting inflation the quickest. In March 2021 they hiked interest rates from 2 percent to 13.75 percent – the largest interest rate rise in the region to date. Chile and Colombia were not far behind Brazil, with central banks in those countries pushing up interest rates by 10.75 and 8.25 percentage points, respectively. 5 ways inflation in Latin America could affect your business Whether you’re a foreign investor, a business considering making a move into the market or a business already in operation there, here’s how persistent inflation in Latin America could negatively impact your business: 1. Higher operating expenses – The cost of operating a business has gone up across the board – employee wages, property rentals, imports, etc. Inflationary pressure is compounded by any recent currency devaluations (the Colombian peso, for example, has seen a steady decline in value, and recently hit a record low of $5,000 COP for $1 USD) 2. Rise in the price for the goods/services you sell – In an attempt to counter the across-the-board expense rises, many businesses pass a portion of that cost onto the consumer by raising the price of the goods or services they sell. Price hikes are almost unavoidable because inflation in Latin America has a knock-on effect, passing from large suppliers to smaller businesses, and then finally onto the consumer. 3. Sluggish sales – B2C companies will feel the effects of inflation in Latin America straight away, as consumers spend less on non-essentials. For businesses that rely on repeat customers or short-term contracts, rising prices is likely to drive some of their customers away as they seek less expensive alternatives. 4. Inventory reductions – For companies whose primary revenue stream comes from selling goods, one cost-cutting measure being considered (and for some, already carried out) is the reduction of their inventory. Cutting down on stock, and tightening up previously-overlooked inefficiencies in the delivery system seem a prudent policy in tough economic times. 5. Slimmer profit margins – With rising costs comes tighter profit margins. This makes it harder for businesses to reach their margin goals and remain profitable over time. If this becomes unsustainable, then the business will have to make tough choices, such as employee layoffs, slashing marketing/HR budgets, or even closing up shop and leaving the country altogether. It’s not all bad news, however. There are strategies that businesses can implement to mitigate the effects of inflation in Latin America. Creating a rainy-day fund that you contribute to every month will mean that you can focus on investing in growth when the economy improves and we get back to some sense of normalcy. Biz Latin Hub can help you with Latam company formation, market entry At Biz Latin Hub, we provide integrated market entry and back-office services throughout Latin America and the Caribbean, with offices in Bogota and Cartagena, as well as over a dozen other major cities in the region. We also have trusted partners in many other markets. Our unrivaled reach means we are ideally placed to support multi-jurisdiction market entries and cross border operations. As well as knowledge about entering Latin American jurisdictions, our portfolio of services includes hiring & PEO, accounting & taxation, company formation, and corporate legal services.

Tendencias de la inversión extranjera directa en Brasil en 2023

Con un PIB de 1,61 billones de dólares en 2021, Brasil es la mayor economía de América Latina y la 12ª del mundo. El estado de Sao Paulo es el centro económico del país, con 45 millones de habitantes, y representa el 33% del PIB nacional. La inversión extranjera directa en Brasil no parece frenar para 2023. En términos de inversión extranjera directa en Brasil, el mayor país de Sudamérica ha sido siempre un destino atractivo, debido a su riqueza en materias primas y a su gran mercado de consumo interno. No es de extrañar, pues, que muchos emprendedores estén iniciando un negocio en Brasil. Inversión extranjera directa en Brasil Brasil es y ha sido un punto caliente para la inversión extranjera directa (IED). Según un informe de la Organización para la Cooperación y el Desarrollo Económico (OCDE), en 2021, Estados Unidos es el principal receptor de IED, seguido de China, mientras que Brasil ocupa la tercera posición. La inversión extranjera directa en Brasil alcanzó sus niveles más altos tras el fin de la pandemia, viendo cómo la IED se disparaba hasta los 51.060 millones de dólares, un aumento del 102,7% en comparación con el mismo periodo de 2021. En el año hasta septiembre sumó 70.700 millones de dólares. Además, el saldo de las inversiones extranjeras recibidas por Brasil en 2021 fue el más alto en proporción al PIB si se consideran las 15 mayores economías del ranking del Banco Mundial, una señal más de la recuperación estructural de la economía brasileña. Según el Banco Central de Brasil, en 2019, las principales fuentes de inversión extranjera directa en Brasil fueron los Países Bajos (23,2%), Estados Unidos (15,6%), Francia (12,8%) y España (9,5%). Los principales motores de la inversión extranjera directa en Brasil Recursos naturales – Brasil es uno de los principales productores mundiales de azúcar, café, soja, zumo de naranja, estaño y el mineral fosfato Ubicación geográfica ventajosa – Situado en el centro de América Latina, Brasil limita con 10 países y goza de una amplia costa atlántica Un gran mercado de consumo interno – Brasil tiene un importante mercado de consumo interno de 214 millones de personas, el 70% de las cuales se consideran de clase media, y representan algo más de la mitad del gasto total de consumo del país. Fuerte comercio internacional – Brasil es un fuerte exportador; el país es un gran exportador de carne de res, carne de aves de corral, tabaco, madera, etanol, mineral de hierro y tiene industrias avanzadas de automoción, petróleo, alimentos y bebidas, producción química y cemento. China es el mayor consumidor de las exportaciones brasileñas, con un 31,3%, seguido de Estados Unidos, con un 11,1%. Programas brasileños diseñados para atraer a los inversionistas extranjeros El Programa Inovar-Auto tiene como objetivo mejorar el desarrollo tecnológico de la industria del automóvil y crear condiciones para aumentar la competitividad en este sector Renai es la Rede Nacional de Informações sobre o Investimento y proporciona información a los potenciales inversores sobre las oportunidades de negocio en Brasil. Además, el gobierno nacional de Brasil ofrece apoyo a la inversión a través de acuerdos de financiación y doble imposición Startup Outreach Brasil es un programa gubernamental que pone en contacto a las startups brasileñas con inversores extranjeros. Esta iniciativa, dirigida por ApexBrasil (la Agencia Brasileña de Promoción del Comercio y la Inversión), ha conseguido asegurar inversiones extranjeras de Canadá, Chile, Francia, Estados Unidos y Alemania, entre otros. Inversión extranjera directa en Brasil: Tendencias clave La gran diversificación de la economía brasileña hace que los inversores extranjeros puedan obtener una buena rentabilidad en diferentes sectores. Pero la mayor parte de la inversión extranjera directa en Brasil se dirige principalmente a los servicios financieros, el petróleo y el gas, la industria del automóvil, el comercio, la electricidad y la industria química. Con cerca de 700 empresas startup, Brasil es también el mayor exportador de fintech de América Latina, y ocupa el quinto lugar en el mundo. En 2019, (el último del que se dispone de cifras), la inversión en empresas fintech brasileñas ascendió a 1.600 millones de dólares. Hay muchas oportunidades para que las empresas fintech extranjeras colaboren con sus contrapartes brasileñas en diferentes áreas, tales como: Pagos y remesas Gestión financiera de empresas o personas Criptomoneda y Blockchain Banca digital y tecnologías para instituciones financieras Comercio electrónico (e-commerce) Aunque el petróleo y el gas seguirán desempeñando un papel fundamental en la economía (primer productor de América Latina), la industria de las energías renovables está en alza en Brasil, según la Agencia Brasileña de Planificación Energética (EPE). El país cuenta con una de las redes eléctricas más limpias del mundo y tiene capacidad para generar electricidad con un 84% de energías renovables. Brasil también tiene un prometedor mercado de energía nuclear y planea cuadruplicar su generación de energía nuclear para 2050, según la Asociación Brasileña de Energía Nuclear. He aquí algunas grandes oportunidades de negocio en el sector de las energías renovables para los inversores extranjeros: Sistemas de control y automatización Vehículos eléctricos teledirigidos Centrales nucleares Otras energías renovables (ingeniería, eficiencia energética, redes inteligentes, fotovoltaica, eólica terrestre, biomasa) Biz Latin Hub puede ayudarle En Biz Latin Hub, ofrecemos servicios integrados de entrada al mercado y de back-office en toda América Latina y el Caribe, con oficinas en Sao Paulo, así como en más de una docena de otras ciudades importantes de la región. También contamos con socios de confianza en muchos otros mercados. Nuestro inigualable alcance significa que estamos en una posición ideal para apoyar la entrada en mercados multijurisdiccionales y las operaciones transfronterizas. Además de los conocimientos sobre la inversión extranjera directa en Brasil, nuestra cartera de servicios incluye la contratación y el PEO, la contabilidad y la fiscalidad, la formación de empresas, la apertura de cuentas bancarias y los servicios jurídicos corporativos. Contáctenos hoy mismo para saber más sobre cómo podemos ayudarle a invertir en Brasil o a hacer negocios en la región. Si este artículo sobre la inversión extranjera directa en Brasil fue de su interés, consulte el resto de nuestra cobertura de la región. O lea sobre nuestro equipo y autores expertos.

Overview of Trade and Investment Between Colombia and Panama

El comercio y la inversión bilaterales entre Colombia y Panamá han crecido a un ritmo relativamente constante desde que ambos países firmaron un Tratado de Libre Comercio (TLC) en septiembre de 2013. Desde entonces, los productores de recursos naturales y materias primas de Colombia se han beneficiado de exportaciones libres de aranceles al mercado panameño. A la inversa, Panamá exporta a Colombia artículos manufacturados y otros productos terminados, como parte de un flujo libre de bienes y servicios entre las dos naciones latinoamericanas. Un breve vistazo al TLC entre Colombia y Panamá, que tiene 10 años de antigüedad, muestra que las exportaciones colombianas a Panamá superan con creces los flujos comerciales en la otra dirección. En 2020, Colombia importó sólo el 1,6% del valor de los bienes que exportó a Panamá. Esa cifra ha aumentado desde la pausa inducida por la pandemia en el comercio mundial, pero Colombia sigue teniendo un gran superávit comercial con Panamá. Comercio e inversión: Las 10 principales exportaciones colombianas a Panamá En términos de comercio e inversión, las cifras publicadas en el sitio web de Trading Economics indican que las exportaciones colombianas a Panamá superaron los 426,7 millones de dólares en 2021. A continuación, un desglose de esas exportaciones por sector y sus valores (en millones de USD): Petróleo – 89,9 millones de dólares Productos farmacéuticos – 32 millones de dólares Plásticos – 30 millones de dólares Grasas y aceites animales y vegetales – $19.25m Equipos electrónicos – 18,46 millones de dólares Perfumes y cosméticos – 17,27 millones de dólares Materiales de construcción 14,79 millones de dólares Productos químicos industriales – 13,84 millones de dólares Componentes de maquinaria – 12,44 millones de dólares Productos de papel – 12,86 millones de dólares Tanto si es un inversor extranjero que busca un sector alcista en el que invertir su dinero, como si es una empresa que quiere entrar en el mercado colombiano, es importante tener en cuenta todas las tendencias comerciales y de inversión antes de hacer negocios en Colombia. Comercio e inversión: Las 10 principales exportaciones panameñas a Colombia En términos de comercio e inversión, las cifras publicadas en el sitio web de Trading Economics indican que las exportaciones panameñas a Colombia alcanzaron los 40,6 millones de dólares en 2021, mucho menos que los 426 millones de dólares en bienes que Panamá importa de la nación andina. A continuación, un desglose de las exportaciones panameñas por sector y sus valores (en millones de USD): Hierro y acero – 6,12 millones de dólares Combustibles minerales, productos de destilación – 5,25 millones de dólares Piedras preciosas y joyería – 3,37 millones de dólares Plásticos – 3,26 millones de dólares Productos farmacéuticos – 3,1 millones de dólares Grasas animales, aceites vegetales – 2,63m Azúcar, productos a base de azúcar – 1,79m Bebidas alcohólicas – 1,76 millones de dólares Aluminio – 1,74 millones de dólares Calzado – 1,38 millones de dólares Comercio e inversión en Colombia y Panamá: Estadísticas clave de la Inversión Extranjera Directa (IED) La IED panameña en Colombia representó el 12,2% de todas las entradas de capital que recibió en 2021 La IED colombiana en Panamá representó el 16% de todas las entradas de capital extranjero que recibió en 2019 Después de Estados Unidos, Panamá es el 2º país de origen de las entradas de IED colombiana Después de Estados Unidos, Colombia es el 2º país de origen de las entradas de IED panameñas Poco después de que los dos países firmaran el pacto comercial bilateral, Panamá y Colombia negociaron un acuerdo de intercambio de información financiera y fiscal en un intento de luchar contra la evasión fiscal y el blanqueo de capitales, según informaron entonces. Durante años, Panamá ha disfrutado del botín de ser un paraíso fiscal para los inversores extranjeros que desean blindar una parte o la totalidad de sus ganancias imponibles en sus países de origen. Ahora, los activos comerciales y de inversión colombianos en el país centroamericano deben ser declarados. A cambio de aceptar compartir información financiera con las autoridades fiscales, el gobierno del ex presidente colombiano Juan Manuel Santos aceptó retirar a Panamá de una lista de países que considera paraísos fiscales.

Canadá como primer socio comercial de Estados Unidos

En el pasado mes de agosto México se posicionó como el principal socio comercial de Estados Unidos, esto se debió en gran medida a la suma de exportaciones e importaciones de ambas naciones, dejando atrás a Canadá y China, sin embargo, en el acumulado de los primeros 8 meses del año, Canadá se posicionó en el primer lugar, mientras que México está en el segundo luga. Según datos de la Oficina del Censo, del Departamento de Comercio de Estados Unidos, en agosto pasado el intercambio de bienes y servicios con México sumó 70 mil 300 millones de dólares, cifra ligeramente superior a los 70 mil millones de dólares que reportó Canadá y los 63 mil 300 millones de dólares de China. De enero a agosto, el comercio bilateral de México con Estados Unidos ascendió a 520 mil 100 millones de dólares, que es un equivalente al 14.7% de comercio internacional total de la principal potencia económica del mundo. Con esta situación, colocó a México en segundo lugar, con un intercambio comercial de 536 mil 800 millones de dólares, equivalentes a 15.1% del total. Con 465 mil 600 millones de dólares, que representan el 13.1% del comercio total del país vecino se ubicó China. El mes de agosto las exportaciones de México hacia el país vecino Estados Unidos ascendieron a 40 mil 300 millones de dólares, un crecimiento de 25.5% con respecto de los 30 mil millones de dólares de igual mes de 2021. Se prevé que en los siguientes meses habrá una desaceleración en las exportaciones como consecuencia del menor crecimiento de la mayor economía del mundo. Por otro lado el acumulado en los meses de enero a agosto de 2022, el valor de las exportaciones mexicanas a Estados Unidos se ubicó en 302 mil 200 millones de dólares, lo que significó un alza de 20.6 % con respecto al mismo periodo de 2021, cuando se totalizaron 250 mil 400 millones de dólares; en cuanto, las importaciones pasaron de 181 mil 400 millones a 217 mil 900 millones de dólares. Las exportaciones de México se han recuperado de la pandemia y alcanzado niveles previos, sino que se encuentran en su punto más alto desde que hay registros desde 1993.

Recesión global afecta negativamente el comercio exterior

La economía en el mundo ha sufrido una fuerte crisis en los últimos años, teniendo que enfrentar escenarios desestabilizadores. De los más importantes han sido la pandemia y posteriormente la invasión de la Federación de Rusia a Ucrania. Perspectiva general Los estragos en los mercados de productos básicos, las cadenas de suministro, la inflación y las circunstancias financieras a nivel mundial han aumentado la desaceleración del crecimiento en el comercio. Un punto muy importante es el aumento de las tasas provenientes de los países desarrollados, con el propósito de disminuir la continua subida de precios que se originó como consecuencia de la política expansiva que enfrentaron a lo largo de la pandemia, problemática que se ve reflejada principalmente en la economía y que ha iniciado a inquietar a los países por el complicado aspecto en la actividad económica del 2023. Efectos a nivel mundial Los efectos secundarios de la pandemia y la invasión de Rusia a Ucrania potencializarán en gran medida la desestabilización de la actividad económica mundial, la cual ha disminuido al 2,9 % en lo que va del año. La situación en Ucrania ha dado como resultado el aumento de los precios en los productos básicos, impactando en temas de inseguridad alimentaria y pobreza, aumentando la inflación, problemas en el sector exportador, obligando a establecer condiciones financieras más limitadas, dejando en la incertidumbre la problemática financiera. Por otra parte, los aumentos de las tasas que validó la Reserva Federal de los Estados Unidos ayudaron a incentivar la tendencia del aumento del dólar a nivel global, lo que generó consecuencias, principalmente, el ascenso en los precios de los commodities, situación que no se vio reflejada este año por la alteración de los costos que trajo consigo la guerra en Ucrania. El comercio y sus retos económicos Las variaciones en la inflación tienen una repercusión importante sobre los mercados financieros, principalmente influyen en el poder adquisitivo y pueden originar la modificación en la política monetaria de un banco central. La inflación mundial generó un aumento importante en sus valores mínimos en el 2020, como resultado de la recuperación de la demanda mundial. Los mercados esperan que la inflación llegue a su nivel más alto los últimos meses del 2022 y luego disminuirá, sin embargo continuará en aumento, teniendo que restringir más las políticas monetarias. La activación y normalización del comercio no sucederá en un corto plazo, puesto que, los procesos de producción de los diferentes bienes necesitan llevar su proceso a medida y tiempos favorables, así como las restricciones en el suministro y la explotación de los recursos naturales. La complejidad que el comercio mundial enfrenta es poco alentadora, sin embargo, es necesario optimizar las redes de exportación, mejorar la infraestructura y logística, superar las barreras regionales para afrontar la racha comercial y reforzar las instituciones que encabezan el comercio y proporcionan información a los exportadores.

España anuncia apertura de una sede de comercio en México

Después de dos años de retraso por la pandemia, finalmente se anunció la apertura de la Cámara Española de Comercio en Guadalajara como la Delegación Centro Occidente. A casi un año de la inauguración de la ruta directa Guadalajara-Madrid que ha incrementado recientemente la frecuencia de vuelo, se anuncia la apertura de la Cámara tendrá un impacto que se medirá en unos meses, resaltó Torrents. Joana Torrents, directora general de la Cámara Española de Comercio, mencionó que la apertura es un reflejo de la inversión española en México y el peso que tiene en la región Centro Occidente, pues en Jalisco el 9% de la inversión extranjera viene de España, en diversos sectores como infraestructura, aeroportuaria, farmacéutica, alimentos, textiles, entre otras. Hay que destacar que México es la octava economía de mayor importancia para España, y esta es la tercera economía con mayor grado de interdependencia para México, según el Índice Elcano de Oportunidades y Riesgos Estratégicos. Algunos indicadores de la afirmación anterior son: El comercio bilateral de bienes y servicios es de 11.420,31 millones de euros anuales. Más de 6.000 empresas españolas tienen presencia en México. México es el sexto inversor en España, el primero de América Latina y el segundo no europeo después de EU, con una inversión acumulada de más de 25 mil millones de euros. Existe un flujo migratorio anual de 300.000 personas. España es el segundo país que más invierte en México con un monto de más de 40 mil millones de euros de inversión acumulada. Y para reforzar la relación, se lograron acuerdos de Jalisco con España, para impulsar destinos turísticos, campañas para incrementar flujos de turistas españoles y las ventas de tequila, además de acuerdos de cooperación con la Confederación Española de Organizaciones Empresariales (CEOE). Así Jalisco, realiza su agenda de internacionalización, que está pensada en la tendencia actual para la promoción del estado, mediante alianzas y comunicación estratégica entre gobiernos locales, nacionales, organizaciones públicas/privadas e instituciones no gubernamentales, de impacto internacional. Jalisco confirma que se prepara para la próxima entrada en vigor del Acuerdo de Concertación Política, Asociación Económica y Cooperación entre la Unión Europea y México.

Socios comerciales México-EU

Uno de los motores más importantes de la economía nacional, es el comercio internacional, al grado de tener un papel fundamental en la recuperación económica tras las afecciones de la pandemia de COVID-19, ya que, desde la reapertura se ha mostrado crecimiento económico. En el primer semestre de 2021, cuando se reportó un comercio total de 375 mil 500 millones de dólares, México se posicionó como el primer socio comercial de Estados Unidos. Ahora, a pesar de presentar un alza de 19.8%, respecto al mismo periodo, según las cifras del gobierno estadounidense México se posicionó como segundo socio comercial de EU. Pues el primer puesto lo ocupa Canadá y el tercer puesto lo ocupa China. Canadá lleva más de cuatro meses encabezando la lista de los socios comerciales más importantes de EU, pues le quitó el puesto a México en el mes de febrero. De acuerdo a las Cifras de la Oficina del Censo de EU detallan el valor del comercio de enero a julio en el que se revelan las cantidades que suman los países, Canadá 466 mil 700 millones, México 449 mil 824 millones y China con 402 mil 300 millones de dólares. Importaciones A pesar de los conflictos diplomáticos que China y EU mantienen, son los principales proveedores de los estadounidenses. Las cifras revelan que de las importaciones totales de EU de China ascendieron a 271 mil 700 millones de dólares, siguiendo México con la cantidad de 224 mil 100 millones de dólares y Canadá con 22 mil 700 millones, Japón con 73 mil 600 millones de dólares y Alemania con 67 mil 900 millones de dólares. Exportaciones Este rubro se encontró encabezado por Canadá con 176 mil 500 millones de dólares, seguido de México con 160 mil 600 millones de dólares, China con 71 mil 600 millones de dólares, Japón con 39 mil 900 millones de dólares y Alemania con 35 mil 600 millones Intercambio comercial Canadá fue el principal socio con 73 mil 300 millones de dólares, el segundo fue México con 67 mil 900 millones de dólares y China con 60 mil 300 millones de dólares. Como dato extra, en este mes las exportaciones de México hacia EU reportaron un saldo de 37 mil 800 millones de dólares, 18.50% más que el año anterior, en tanto, las importaciones avanzaron 15.19% al ir de 23 mil 700 millones a 27 mil 300 millones.

Perú: TLC con Costa Rica impulsa exportaciones de la agroindustria, siderometalurgia y textiles

La Asociación de Exportadores (Adex) destacó que, desde la puesta en vigencia del Tratado de Libre Comercio (TLC) suscrito por Perú y Costa Rica el 1 junio del 2013, la agroindustria (191,4%), la siderometalurgia (157,4%) y los textiles (145,8%), fueron los sectores que más se beneficiaron con ese acuerdo comercial, en comparación a los periodos junio 2012-mayo 2013 y junio 2021-mayo 2022. Asimismo, señaló que de acuerdo a las cifras del Sistema de Inteligencia Comercial Adex Data Trade, las exportaciones no tradicionales a Costa Rica aumentaron 63,7% al pasar de USD 48.549.000 del periodo junio 2012-mayo 2013 a USD 79.462.000 entre junio de 2021 y mayo de 2022. En esos mismos periodos, la agroindustria pasó de USD 7.957.000 a USD 23.187.000, la siderometalurgia de 2.716.000 a 6.991.000; y los textiles de USD 771.168 a USD 1.895.000. Por su parte, la pesca para consumo humano directo pasó de USD 650.911 a 1.420.000; el químico de USD 15.747.000 a 27.017.000; las confecciones de USD 8.424.000 a 9.922.000 y la metalmecánica de USD 3.076.000 a 3.481.000. Primer semestre 2022 En el primer semestre del año, del total de los despachos a Costa Rica por USD 38.953.000, el 88% fueron no tradicionales (USD 34.268.000), logrando un incremento del 10% respecto al mismo periodo de 2021 (USD 31.165.000). En el periodo analizado la agroindustria presentó una evolución de 25% al sumar USD 9.191.000. Sus principales partidas fueron uvas frescas, aguacates, galletas dulces, demás preparaciones utilizadas para la alimentación de los animales y arándanos rojos. Le siguió el químico (USD 15.577.000), donde destacaron las demás placas, láminas, hojas y tiras de polímeros de etileno, los demás preparaciones antioxidantes y demás estabilizantes compuestos para caucho o plástico, a base de nitrato de amonio, los demás medicamentos para uso humano y los demás medicamentos para uso veterinario. En el primer semestre de 2022, la balanza comercial fue deficitaria para Perú en USD 7 millones. Mientras las exportaciones peruanas a Costa Rica ascendieron a 39 millones de dólares, las importaciones fueron por 46 millones de dólares.

Presidente de Uruguay iniciará negociaciones con China para lograr tratado de libre comercio

El presidente de Uruguay, Luis Lacalle Pou, comunicó que se arribó a un acuerdo de factibilidad con China para trabajar en un tratado de libre comercio. El mandatario señaló que “los acuerdos suponen prosperidad, oportunidades y trabajo y que desde el inicio del gobierno el foco se ha puesto en tratar de vender materia prima, productos industriales y tecnológicos nacionales”. En conferencia de prensa, la autoridad indicó que en los próximos días se iniciará de manera formal el diálogo entre los equipos de ambas naciones para arribar a un acuerdo entre los países. Lacalle Pou recordó que “desde el comienzo de este gobierno se trabaja en una política de relaciones exteriores de vinculación con el mundo, con una vocación netamente aperturista. Uruguay tiene que abrirse al mundo y debe establecer todo tipo de acuerdos con distintas naciones”. “Lo que se inició en setiembre de 2021, un acuerdo de factibilidad en conjunto con la República Popular de China, ha concluido de manera positiva. Se llegó a un acuerdo que resulta beneficioso para ambos países y que para el Gobierno es prioritario tratar de comerciar los productos, la materia prima, lo industrializado y la tecnología de Uruguay. La idea no es avanzar solos, sino en conjunto con el Mercosur, pero que a lo que no está dispuesto nuestro país es a quedarse quieto”, añadió el político. Lacalle Pou afirmó que “este es un tratado de libre comercio (TLC) de última generación y abarcativo, que se avanzó tomando en cuenta las conveniencias nacionales y que habrá instancias de diálogo con representantes de la industria, el comercio, la ciencia y la tecnología”. Participaron también en la conferencia de prensa el ministro de Relaciones Exteriores, Francisco Bustillo, y la subsecretaria de la cartera, Carolina Ache.

Argentina y Uruguay firman convenio para facilitar comercio global

Con la presencia del titular de la Administración Federal de Ingresos Públicos (AFIP), Carlos Castagneto, el director general de Aduanas (DGA), Guillermo Michel, y su par de la Dirección Nacional de Aduanas de Uruguay (DNA), Jaime Borgiani, se firmó un acuerdo para facilitar el comercio global entre las dos naciones. El objetivo de este convenio es fortalecer la cooperación y la lucha contra ilícitos aduaneros entre ambos países, mediante el reconocimiento mutuo de imágenes de escáner. “El reconocimiento mutuo de imágenes permitirá a los funcionarios aduaneros asegurar la integridad de la carga y los contenedores, a través del intercambio de mensajes armonizados e interoperables en sistemas informáticos desarrollados por las Administraciones de Aduanas de ambos países”, sostuvo el comunicado oficial difundido por la DGA. A su vez, esta unión se enmarca en los estándares del Marco Normativo SAFE, que aseguran y facilitan el comercio global de la Organización Mundial de Aduanas (OMA). En este sentido, la conformidad posiciona a ambas administraciones “a la vanguardia de las prácticas de las aduanas inteligentes”, para explotar el Internet de las Cosas mediante el seguimiento y la comunicación de los datos. Por último, se prevé en cuanto resulte técnicamente factible, “armonizar la transmisión de imágenes en los sistemas Sintia e Indira para su uso en la gestión del riesgo aduanero”, concluyó el comunicado.

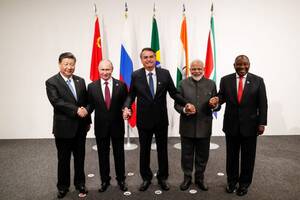

El ingreso de Argentina a los BRICS: oportunidad y riesgo geopolítico

Ser miembros de los BRICS, podría ser un gran dinamizador de inversiones y del comercio, pero se deberá calibrar estratégicamente el balance con el eje europeo-norteamericano. Argentina aspira a sumarse a los BRICS, el grupo compuesto por Brasil, Rusia, India, China y Sudáfrica. Así lo aseguró el presidente, Alberto Fernández, durante la XIV Cumbre de Jefes de Estado de los BRICS. Este grupo reúne a cinco países que concentran altos porcentajes de población, territorio y recursos. Para Argentina, la incorporación como miembro pleno a los BRICS podría ser un gran dinamizador de inversiones y comercio, pero conlleva también riesgos que deberían ser ponderados. La cuestión no es trivial: el mundo atraviesa un momento de tensión y tres de los BRICS están en el centro. Rusia en primer lugar, dispuesta a un revisionismo armado de su situación tras la caída de la URSS en 1991. China, ejecuta un balance entre el apoyo moderado a Rusia para que no escale el conflicto ucraniano mientras escala militarmente en el Mar de China y la isla de Taiwán. Tampoco es menor el caso de India, que aprovecha los descuentos que puede tener para la compra de productos básicos rusos mientras sella alianzas con Occidente para balancear a China navalmente. Conocer el presente y la historia de los BRICS es, por lo tanto, fundamental para que Argentina evalúe si es el momento adecuado para profundizar el vínculo con este grupo de países. El origen de los BRICS Los países miembros de los BRICS buscan establecer a este espacio como un Foro para confrontar la hegemonía norteamericana europea japonesa que se expresa en la G7. ¿Pero, de dónde sale el acrónimo? El primero en mencionar a los BRIC —inicialmente no incluía a Sudáfrica— fue Jim O’Neill, economista de Goldman Sachs. Éste afirmaba, en un paper publicado en 2001, que los BRIC superarían en 2035 al G7 en términos de PBI y proyectaba que en 2050 ocuparían los siguientes lugares en la economía mundial: China, primero; India, tercero; Brasil, quinto; y Rusia, sexto. El documento planteaba que, así como el siglo XX fue el Siglo Americano, el XXI sería el de los Países Emergentes. Ahora bien, cuando O’Neill inventó el acrónimo no existía entre estos países un relacionamiento particular comercial o de inversiones. La asociación surgía sencillamente de sumar los números de población, PIB y comercio exterior. Recién cinco años después del paper de O’Neill se produjo la primera reunión de los “Ministros de Relaciones Exteriores BRIC”, en el marco de la Asamblea General de las Naciones Unidas en Nueva York. Y en 2008 se realizó la primera reunión de presidentes, en Hokkaido, Japón, en el contexto de la cumbre del G8 —que entonces incluía a Rusia—. El año siguiente, se concretó la primera cumbre de los BRIC, en Ekaterimburgo, Rusia. Hasta ese momento, sin embargo, no había sido invitada Sudáfrica. ¿Por qué decidieron incorporarla? Veámoslo. En 2003, varios años antes de que los BRIC vieran la necesidad de convertir el acrónimo en acción política, India, Brasil y Sudáfrica habían conformado el IBSA (iniciales de India, Brasil y Sudáfrica), una asociación que buscaba representar al “Sur Global”. Particularmente, exaltaban que eran tres países relevantes, tres democracias de tres continentes diferentes que enfrentaban desafíos similares. Además, eran naciones en desarrollo que tenían un cariz pluralista, multicultural, multiétnico, multilingüe y multirreligioso. Estos puntos tensionaban, indirectamente, con China y Rusia, por el sistema político existente pero también porque ambos no se sentían genuinamente del Sur. En los primeros años de coexistencia entre ambos Foros existía una tensión entre IBSA y BRIC, que reflejaba las percepciones diferentes por parte de las elites de cada país. En una primera instancia, India aducía que IBSA debía seguir su trabajo a pesar de los BRIC, atento a que África no estaba representada. Es por eso que China fomentó el ingreso de Sudáfrica a los BRIC. Era una forma de tener dentro del nuevo bloque a todos los miembros de IBSA y así licuar el peso de esta agrupación. Efectivamente, tras la incorporación de Sudáfrica a los BRICS[1], IBSA perdió impulso y quedó relegado como un foro secundario. Entre 2006 y 2011, IBSA había celebrado cumbres anuales, que en algunas ocasiones se hacían a la par de la de los BRIC. Recuerdos imperiales… y coloniales Con el tiempo se consolidó en el escenario internacional la idea de que los BRICS representan a las economías más importantes del “Sur Global”, a pesar de que dos de sus miembros no se ven como tales, como mencionamos previamente. El país más importante del bloque es China, que se autopercibe como El Reino del Centro. China reconoce que fue dominada por otras potencias en el pasado, pero considera que ahora puede volver a ocupar su lugar entre los grandes poderes. Pekín sostiene que entre mediados del siglo XIX y mediados del XX vivió el siglo de la humillación, cuando tuvieron vigencia los “Tratados Desiguales”[2], pero desde entonces comenzó a recuperar la grandeza de su pasado imperial. Rusia, en tanto, jamás pasó a ser un país en desarrollo. Durante casi todo el siglo XX fue el centro del Segundo Mundo, el mundo soviético, y antes era parte integral del ecosistema político europeo, con líderes de proyección continental como Catalina la Grande o Pedro el Grande. Tras el fin de la Guerra Fría, ganó fuerza en Moscú un revisionismo que valora positivamente el periodo imperial. Tanto es así que el presidente ruso, Vladímir Putin, culpa actualmente a los bolcheviques de las tensiones con Ucrania. Putin afirma que éstos cedieron a otros países parte de lo que era “legítimamente ruso”. Vale subrayar que, según esa visión, Rusia también “perdió” durante los años de la URSS gran parte del territorio de Asia Central que estaba bajo dominio del Imperio Zarista. Rusia y China, por lo tanto, tienen un relato nacional que reivindica su historia imperial. Esto los diferencia de India, Brasil y Sudáfrica, que parten de un pasado colonial. Si bien en el territorio de la actual India existieron reinos importantes, solo a partir de la época colonial hubo un Estado unificado, que se consolida con la salida británica y su política exterior basada en el anticolonialismo y el movimiento de No Alineados. Brasil fue brevemente sede Imperial, pero no fue el pívot central de la expansión del Imperio Portugués, por tanto, no cataloga de Potencia Imperial; de hecho, fue sede Imperial por la decadencia de la metrópoli. Respecto a Sudáfrica, luego del fin del Apartheid, las ideas-fuerza que sostuvieron los ejes de la política exterior tienen tintes similares a los de India, apuntando al anticolonialismo y la alianza entre países del Sur. No es menor el dato que tanto Rusia como India mantienen desde hace décadas un estrecho vinculo que es directamente proporcional a la aversión que tienen hacia China, su gran rival (lo que no impide que entiendan a los BRICS como una oportunidad comercial y geopolítica). Sin embargo, con la invasión rusa a Ucrania generó un vuelco sustancial acercando a Moscú con Beijín y poniendo a la India en una situación incomoda que ha de definir. Los BRICS en números Los BRICS representan al 41% de la población mundial, al 30% de la superficie terrestre, un tercio de la producción de alimentos de todo el planeta, al 24% del PIB global, y al 19,8% de las exportaciones mundiales y 16,4% de las importaciones[3]. Vale decir que China concentra el 68% del PIB de los BRICS[4]. Por eso hay que tener en claro que China distorsiona las estadísticas del bloque, en especial en lo que respecta a los indicadores económicos. En materia poblacional, India y China son los dos que suman la gran mayoría de la población de los BRICS. Y respecto a superficie terrestre, Rusia claramente es el socio más importante. La faceta económica[5], sin embargo, es la más relevante para toda asociación y allí la superioridad china es abrumadora con el 67% del GDP de los BRICS, India el 13%, Brasil el 11%, Rusia el 7% y Sudáfrica el 2%. En cuanto a las exportaciones e inversiones directas la supremacía china también es evidente: Otro factor destacable de los BRICS es la posesión de recursos estratégicos, como los alimentarios, minerales o hidrocarburíferos. Sin embargo, la posesión de esos recursos no significa una política conjunta en sí misma. China o India, por ejemplo, abogan por el uso no securitizado de los alimentos, mientras que Brasil o Rusia tienen una posición distinta. En el mismo sentido, la posición respecto al comercio de hidrocarburos es un tema sensible para India o China, pero no así para Rusia. Por otro lado, la celebración de cumbres de los BRICS no significa que haya posiciones unificadas en lo estratégico-militar. India es aliada de Occidente en el QUAD —que reúne a Australia, EEUU, India y Japón— mientras China mantiene una política tendiente a romper el balance militar que existe en el Pacífico. Rusia, por su parte, apuesta a una confrontación con Occidente. Brasil y Sudáfrica, en cambio, siguen llevando sus relaciones con Occidente de manera habitual. La gran apuesta de los BRICS es el Nuevo Banco de Desarrollo, una herramienta que cuenta con un capital de 100.000 millones de dólares. El mismo fue una concesión a India, que lo dirigirá durante el primer período, a pesar de que China sea el mayor aportante —41.000 millones de dólares, casi el doble que India, Rusia y Brasil—. El objetivo del banco es financiar proyectos de infraestructura y desarrollo sostenible no solo en los BRICS sino también en otros países emergentes. Argentina y los BRICS, ¿algo nuevo? Argentina participó en la cumbre de los BRICS de este año, pero no es la primera vez. En 2014 fue la primera participación, y la última fue en 2018, cuando presidía el G20. En aquella ocasión también fueron invitados Egipto, Indonesia, Jamaica, Turquía y los representantes de Naciones Unidas. Por lo tanto, la participación de Argentina en la cumbre de 2022 no tiene en sí misma una connotación de ruptura con Occidente. De hecho, siguiendo la lógica de los eventos pasados, los BRICS invitan a países que sean relevantes en términos económicos en sus regiones. Que convoquen a Argentina es lógico en ese sentido. Los BRICS intentan convertirse en un Foro en el cual los países del mundo periférico puedan plantear cuestiones que no son escuchadas en los foros tradicionales. Recordemos que a comienzos del siglo XXI, cuando se produjeron la parálisis de la Ronda de Doha y la crisis política internacional por la guerra de Irak, también se discutió la incorporación de nuevos miembros permanentes al Consejo de Seguridad de Naciones Unidas. Entre los candidatos sonaron Japón, Alemania y Brasil. Pero finalmente no se concretó. Entre las razones del fracaso se encuentra el rol jugado por los “Poderes Medios Tradicionales” –como Canadá, Australia, Noruega o Nueva Zelandia–, que se asociaron al unilateralismo estadounidense. En aquel contexto, emergieron los armados alternativos como el IBSA y los BRICS. Estas iniciativas parecían una respuesta a esa crisis irresuelta del esquema nacido después de la Segunda Guerra Mundial. En buena medida, la falta de una definición por parte de EEUU respecto a qué rol tomaría en el esquema institucional liberal luego de la guerra de Irak y los cambios implementados por Donald Trump en la política exterior –ya que se “replegó” internacionalmente, enfatizando la política interna–, terminaron forzando una regionalización de la política. Una oportunidad y un riesgo Por el momento, los BRICS mantienen un lenguaje formal lejano al rupturismo sistémico, tal como puede leerse en la declaración de la XIV cumbre de los BRICS, que se celebró en junio pasado en Pekín. De hecho, el documento menciona al Consejo de Seguridad de la ONU, a la Agenda 2030 para el Desarrollo Sostenible y a las reformas en las instituciones financieras internacionales para que haya mayor representación de los países emergentes, lo que muestra un discurso similar al de la crisis de comienzos del siglo XXI. Desde luego, China es el gran sustento de los BRICS y un giro en su estrategia podría provocar un cambio en el lenguaje institucional del bloque, hacia uno más confrontativo. Por ahora eso no ocurre y la razón principal es que China es uno de los grandes ganadores de la globalización del siglo XXI, por lo que no tiene incentivos para generar una crisis que ponga en juego sus propias ventajas. Por tal razón, la invitación para que Argentina forme parte de los BRICS es interesante, aunque el país debería analizar si el momento es el más oportuno. La incorporación podría ser un problema, ya que buena parte del comercio exterior y las inversiones tienen como origen o destino a Europa y EEUU. Daría una señal que tal vez no fuera la deseada, en un momento en el cual se busca atraer inversiones y abrir mercados y ni hablar del tema de la deuda con el FMI. Queda claro que Argentina puede generar una política multivectorial, manteniendo vínculos con todos los actores de peso internacional, occidentales y no occidentales. De estos últimos, en especial con China e India, que son un eje emergente de interés para Argentina, por su condición de grandes demandantes de alimentos y posibles inversores. El cómo y el cuándo son las variables fundamentales para una política exterior inteligente. Cuidar la imagen internacional depende también de manejar los tiempos y no quedar subsumido a los intereses de la política exterior de otros actores.

México y Corea del Sur firman convenio comercial y de cooperación

El secretario de Relaciones Exteriores, Marcelo Ebrard y su homólogo surcoreano, Park Jin, firmaron un convenio comercial y de cooperación en el que ambas naciones se comprometían a impulsar un Tratado de Libre Comercio (TLC); así como la adhesión del país asiático a la Alianza del Pacífico. Al mismo tiempo, el funcionario mexicano agradeció la participación de Corea para el desarrollo de la refinería de Dos Bocas, en Tabasco. Por otra parte, el ministro de Corea del Sur, destacó la importancia de México como principal destino de inversión, y base de producción de las empresas coreanas en América. Ambos países, iniciaron en marzo negociaciones formales para concretar un Tratado de Libre Comercio bilateral, mientras que cuatro meses después el gigante tecnológico Samsung se encuentra ya afinando inversiones en México, forma parte de las 2,500 empresas con inversión coreana en México, en conjunto con Hyundai, LG y Kia que son las empresas que más invierten en el país. De acuerdo al embajador de Corea del Sur en México, Suh Jeong-in, la inversión coreana alcanzó los 7, 400 mdd en el 2021. Compartir frontera con Estados Unidos y formar parte del T-MEC convierte a México en un país atractivo, ya que estamos viviendo una época de relocalización de empresas y cadenas de suministro. El país cuenta con una gran red de tratados comerciales, mano de obra de calidad, el tamaño de mercado y la promoción y protección recíproca de inversiones, cuyos elementos se nombraron “factores locales de atracción de inversión extranjera” por parte de Ari Ben Gonzáles Saks, líder de desarrollo de nuevos negocios para Asia de EY México. De llegar a concretarse el tratado, las exportaciones de productos mexicanos a Corea serían particularmente en el sector agro, mientras que 85 por ciento de las importaciones de México provenientes del país asiático lo hace sin pagar aranceles, por mecanismo de promoción de exportaciones, como programas sectoriales, en tanto sólo el 20% de lo que Corea del Sur recibe de México lo hace libre de arancel. No obstante, no todo son beneficios, ya que la Confederación de Cámaras Industriales (Concamin) externó su preocupación por dichas negociaciones, y alerta de una probable amenaza de reemplazar las cadenas de suministro, teniendo posibles afectaciones en la inversión y empleo en México. Esto porque los industriales señalaron en un comunicado que Corea pretende ganar más terreno en el área de las manufacturas y bienes industriales de alto valor agregado, principalmente, de exportación. Para evitar este tipo de escenario, el proceso de negociación será clave. Janneth Quiroz, subdirectora de análisis de Monex hizo especial hincapié en que México tiene experiencia en el tema, mientras que por su parte Claudia Esteves, directora general de la Asociación Mexicana de Parques Industriales Privados (AMPIP), mencionó que todo tratado de libre comercio es positivo. “Cualquier tratado que incentive o que motive más comercio es favorable, porque si hay más comercio, hay inversión”, señaló.

Reino Unido proyecta más exportaciones de servicios a México

Reino Unido es el décimo sexto socio comercial de México en el mundo, es la octava fuente de inversión y hay más de 2,000 compañías británicas en el país, destacando que en 2021 el comercio fue el equivalente a 5.1 mil millones de dólares. Actualmente, ambas naciones buscan un acuerdo comercial moderno, el cual ven como una oportunidad para fortalecer el comercio bilateral en áreas de interés mutuo como bienes agrícolas y de servicios, el cual se estima quede listo hacia fin de año. Una vez que entre en vigor el nuevo Tratado de Libre Comercio, el gobierno de Reino Unido proyecta un aumento de sus exportaciones de servicios comerciales a México. Las primeras negociaciones se llevarán a cabo en la Ciudad de México, donde los negociadores del Reino Unido buscarán ir más lejos en áreas como servicios y tecnología, impulsando una relación comercial que ya vale más de 4 mil millones de libras. Enfatizando la construcción de un tratado que promueva un ambiente de negocios inclusivo a través de disposiciones de género y de pymes. En un comunicado reciente el gobierno británico mencionó que: “El acuerdo podría aumentar los flujos comerciales en los sectores de servicios financieros, creativos, digitales y tecnológicos gracias a las disposiciones sobre servicios avanzados, impulsando las industrias de servicios del Reino Unido, que ya son líderes mundiales”. Agregando que la negociación de un acuerdo “México 2.0” transformaría la relación del Reino Unido con la decimosexta economía más grande del mundo y aseguraría un nuevo y mejorado TLC para la era digital, que apoye los empleos de alta tecnología, las industrias del futuro y permita crecer la economía. Para los exportadores de Reino Unido, México es un mercado importante ya que de acuerdo a sus proyecciones, su población en expansión significa que la demanda de importaciones crecerá un 35% para 2035. El año previo a la pandemia, México importó servicios comerciales por un valor de 31,506 millones de dólares, pero al año siguiente el monto se desplomó a 16,974 millones. De acuerdo con las últimas cifras disponibles a nivel mundial, correspondientes a 2020, Reino Unido se ubicó como el segundo mayor exportador de servicios comerciales, con 342,439 millones de dólares, superado por Estados Unidos (705,643 millones). De concretar el acuerdo bilateral podría incrementar los flujos comerciales en los sectores de servicios financieros, creativos, digitales y tecnológicos gracias a las disposiciones de servicios avanzados, impulsando las industrias de servicios del Reino Unido que ya son líderes en el mundo.

Aduanas de EE.UU. acuerdan fortalecer seguridad de cadena de suministro con Uruguay, Colombia y Guatemala

La Oficina de Aduanas y Protección Fronteriza (CBP) de EE.UU. firmó un Acuerdo de Reconocimiento Mutuo (MRA) con la administración de aduanas de Uruguay y también acordó un Plan de Trabajo Conjunto (JWP) con las administraciones de aduanas de Guatemala y Colombia en el marco de Facilitación del Comercio. y Cumbre de Seguridad de Carga. “Estos acuerdos nos ayudan a trabajar más de cerca con nuestros socios internacionales para asegurar y facilitar la cadena de suministro en todo el mundo”, dijo Chris Magnus, comisionado de CBP. “Esto brinda a los consumidores, trabajadores y fabricantes estadounidenses confianza en la seguridad y disponibilidad de los productos que necesitamos”, complementó. Para el evento, el Comisionado Magnus recibió a Werner Ovalle Ramírez, director de Aduanas de la Superintendencia de Administración Tributaria de Guatemala; Ingrid Diaz, directora de la Dirección de Impuestos y Aduanas Nacionales de Colombia; y Jaime Borgiani, director general de la Dirección Nacional de Aduanas de Uruguay. El documento indica que los requisitos o estándares de seguridad del programa de asociación de la industria extranjera, así como sus procedimientos de verificación, son iguales o similares a los del programa Asociación Aduanera Comercial Contra el Terrorismo (CTPAT). El concepto esencial de MR es que CTPAT y el programa de la Administración de Aduanas extranjera han establecido un conjunto estándar de requisitos de seguridad que permite que un programa de asociación empresarial reconozca los hallazgos de validación del otro programa, lo que beneficia tanto a las Administraciones de Aduanas como a los participantes del sector privado.

Para importar más alimentos, México elimina aranceles

El gobierno mexicano ha anunciado que levantará los aranceles a la importación de productos de 72 fracciones arancelarias en un intento por bajar los precios y frenar la creciente inflación... Como parte del Paquete Antiinflacionario y de Carestía (PACIC), el gobierno de México publicó en el Diario Oficial de la Federación (DOF) un decreto que exonera de aranceles a una canasta de alimentos, entre ellos el aceite de maíz, queso parmesano, atún, carne de cerdo, pollo, carne de res, cebollas, jalapeños, frijoles, huevos, jabón, tomates, leche, limones, manzanas, naranjas, tostadas, papas, fideos, sardinas, zanahorias, harina de maíz, harina de trigo, maíz blanco, sorgo, trigo entre otros. Las seis partidas arancelarias incluyen a su vez bovinos, porcinos, caprinos y ovinos, así como ciertas clasificaciones de gallos, gallinas, patos, gansos y pavos. El total del paquete fue anunciado en el DOF, el lunes en un decreto de la Secretaría de Economía. Fernando Ruiz Huarte, director de la Comisión Mexicana de Comercio Exterior y Economía (Comce), señaló que la mayoría de los alimentos incluidos en el decreto estarán sujetos a aranceles del 10 al 20 por ciento, “La eliminación de este porcentaje es una motivación importante para más productos importados.” Por ejemplo, los aranceles aplicables a estos productos van desde el (10% harina de trigo), (15% maíz blanco), (20% atún), (45% frijol y leche) hasta el (75% pollo), son tasa pagadas a un país que no ha aceptado ninguna preferencia arancelaria con México. El gobierno mexicano ha anunciado que levantará los aranceles a la importación de productos de 72 fracciones arancelarias en un intento por bajar los precios y frenar la creciente inflación. De conformidad con lo dispuesto en la Ley de Comercio Exterior, las medidas aduaneras previstas en el reglamento se aplicarán previa audiencia de la Comisión de Comercio Exterior.

Alquilar o vender equipos de juego móvil para niños

Inflation in Argentina and the Effect on Business

Comercio electrónico en México creció 23% en 2022

Argentina duplica su inflación anual: 94,8% en diciembre, la más alta en 30 años

Ecuador anuncia cierre exitoso de negociación del TLC con China

Las monedas más devaluadas de América Latina en el 2022